SCI论文(www.lunwensci.com)

摘 要:本文基于苏泊尔的四次股权激励方案,通过与行 业平均值进行对比,从偿债能力、营运能力、盈利能力及 发展能力四个维度分析了苏泊尔股权激励方案的实施效 果,并针对性地提出了上市公司股权激励的优化策略。

一、引言

20世纪30年代, 生产力和生产规模快速发展, 委 托代理关系逐渐产生,受信息不对称的影响,公司股 东与经营者之间的委托代理问题日益尖锐,为缓解委 托代理问题,股权激励计划成为公司治理的热点问 题之一。股权激励计划最早起源于20世纪50年代的美 国。2006年,证监会出台了《上市公司股权激励管理 办法》,首次系统地概括了上市公司的激励与约束机 制。目前,上市公司股权激励政策仍在不断完善。

一些上市公司的经营权和管理权的分离,使公司 股东与经营者之间存在信息不对称,公司股东与经营 者之间的契约并不稳固,因此,经营者的“道德自 律”成为契约履行情况的关键影响因素。股权激励作 为一种激励手段,能够从长期的角度来约束经营者的 行为,将公司业绩与经营者自身利益挂钩,从而在一 定程度上克服经营者的短视行为。刘佑铭研究发现, 实施股权激励的上市公司能够有效减少委托代理成 本,并且在一定程度上减少高管的利润侵占情况,提 升公司的整体业绩。陈菡认为,“相比现金薪酬,股 权激励更有助于公司吸引和留住有能力的员工,提高 员工忠诚程度,稳定团队,降低高管更换的概率,有 效缓解高管在退休临近期的短视问题”。此外,夏云 燕提出,“股权激励能够提升企业的价值,为企业发 展提供了动力”。因此,对股权激励方案实施效果的 研究不仅有助于理清企业的财务绩效与激励方案之间 的关系,同时能够帮助企业制定更加科学、高效的内 部控制制度,保证企业的各项指标的健康发展。

二、苏泊尔公司四次股权激励方案概述

(一)公司简介

苏泊尔全称为浙江苏泊尔股份有限公司,创立于 1994年,是中国炊具行业首家上市公司。2006年,苏泊尔提出第一期股权激励方案,之后与法国SEB公司达 成战略合作。2017年,苏泊尔成为外资控股企业,控 股大股东为SEB公司,第二大股东为苏泊尔集团。

(二)四次股权激励方案

1.第一次股权激励——股票期权模式。2006年7月 15日,苏泊尔首次提出股权激励方案。授予高级管理 人员和公司董事会认为对公司有特殊贡献的员工600 万份股票期权,行权价格为7.01元,行权条件为公司 加权平均净资产收益率达到10%以上。2008年5月,激 励对象已获授的股票期权满足行权条件,最终全部行 权,共计1200万股。

2.第二次股权激励—— 股票期权与限制性股票混 合模式。2012年6月29日,苏泊尔通过了第二次股权 激励方案。共授予激励对象1100万股,占股本总额的 1.73%。在行权条件上,需要达到净资产收益率、内销 营业利润等设定的指标最小值。由于最终未能达到内 销收入和内销营业利润设定的最小值,所授予的股票 期权和限制性股票均作废或回购注销。

3.第三次股权激励—— 限制性股票模式。2013年 10月28日, 苏泊尔提出了第三次股权激励方案。向 激励对象授予限制性股票总计580万股,占股本总额 0 .914%。在行权条件上,与第二次股权激励方案相 比,减小行权难度,限制性股票行权条件中的内销营 业收入和内销营业利润指标要求均大幅降低。最终, 除14名激励对象未达到解锁条件外,其余对象均成功 行权。

4.第四次股权激励—— 限制性股票模式。2021年12 月31日,苏泊尔通过第四次股权激励方案。本次激励计 划采取限制性股票模式,授予限制性股票数量为133.25 万股,约占公司股本总额的0.165%,激励对象总人数不 超过290人,授予价格为1元/股。行权条件为2022年和 2023年两个会计年度归母净利润同比增长5%。

三、苏泊尔股权激励方案实施效果分析

本文基于相关财务数据,从偿债能力、营运能 力、盈利能力及发展能力四个方面,通过分析2006- 2021年的各项财务能力指标,结合横向与纵向对比, 全面分析苏泊尔四次股权激励的实施效果。以下数据均来自国泰安数据库。

(一)偿债能力

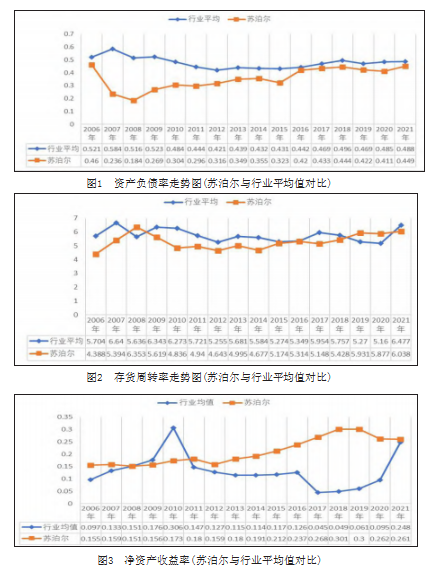

从图1可以看出,苏泊尔在第一次股权激励计划实 施后,资产负债率下降明显,由2006年的0.46下降到 2008年0. 184.达到历年峰谷,这可能与2007年苏泊尔 向SEB定向增发4000万股有关,由于所有者权益增加, 导致总资产增加,最终导致资产负债率降低。此后资 产负债率走势比较稳定。在第三次股权激励计划实施 后,资产负债率又有小幅度的下降,之后,逐渐增 加,这可能与苏泊尔企业规模的不断扩大,资金需求 增加有关。但从图1来看,苏泊尔的资产负债率始终低 于行业平均值,这说明,苏泊尔的股权激励计划对企 业的偿债能力起到积极作用,只是相对于第一次的股权激励,后三次的激励效果并不显著。

(二)营运能力

由图2可以看出,苏泊尔的存货周转率在股权激励 考核年度内即2006年-2008年增长明显,在2008年达到 峰值,超过行业平均水平。但此后三次的股权激励计 划均没有发挥出明显的效果,整体趋势比较平稳,且 基本低于行业平均值,这可能与苏泊尔公司的产品使 用寿命较长有关。

(三)盈利能力

净资产收益率能够反映股东权益的收益水平。由 图3可知,四次股权激励计划总体来说,对公司净资产 收益率起到正向作用,特别是第三次股权激励计划开 展之后,净资产收益率增长明显,在2018年达到顶峰0.301.但第二次股权激励计划后,净资产收益率仍出 现小幅度的下降,这可能与2012年的“质量门”事件 有关。

(四)发展能力

企业的发展能力取决于企业发展的加速度,加速 度越大,越有利于企业巩固自己的市场地位。由图4可 知,无论是苏泊尔还是行业均值,在2006年~2021年 营业收入增长率均有较大的波动。苏泊尔公司四次的 股权激励计划均没有起到明显的激励效果。同样因为 2012年的“质量门”事件,企业的营业收入增长率下 降明显,达到最近几年的峰谷。

四、结语

通过上文分析,可以看出,苏泊尔的盈利能力受 股权激励计划影响明显,总体呈现上升趋势。但对于 企业偿债能力、营运能力和发展能力的作用效果并不 明显。造成这一结果的原因是多样的,与激励模式、 行权条件等有关。

结合研究,本文提出如下建议:一是构建有效的 资本市场。只有建立起有效的竞争机制,构建有效的 资本市场环境,才能保证股票价格对公司未来盈利能 力的正常反应。目前,我国的资本市场并不成熟,股 票价格波动性大,无法准确地反映企业的真实经营状 况。大量的研究表明,法律体系的效率与资本市场发 展密切相关,因此,应出台相关的法律制度规范资本 市场环境。二是选择多元的行权考核指标。苏泊尔当 前的行权考核指标过于单一,应结合财务指标与非财 务指标多元全面地对激励对象的业绩表现进行考核, 才能尽可能地将经营者目标向企业股东的目标靠拢,克服短视效应,真正实现企业业绩的稳步提升。三是 完善公司治理结构。苏泊尔实施股权激励计划的根本 原因是降低代理成本,吸引并留住人才,最终提高企 业的价值。在保证股权激励计划顺利进行时,可以通 过引入独立董事的机制,加强内部控制管理,从而在 一定程度上防止了控股股东及管理层的内部控制,这 与苏泊尔公司实施股权激励方案的目标是一致的。四 是制定合理的股权激励方案。缓解代理问题可以从监 督和激励两个方面入手。大量研究表明,监督只能保 证经营者的正常管理,并不能起到激励的作用;而激 励则可以激发出经营者的潜能。为确保股权激励方案 顺利开展,企业应确定合理的激励对象、行权价格和 行权条件,尽可能地保证激励对象的公平性,行权价 格的可观性,以及行权条件的挑战性和可实现性。

参考文献

[1] 汤樾.股权激励在中国:发展进程与驱动因素[J]. 中国外资,2022(11):35-37.

[2] 林丽萍,蔡永林,廖妍.创业板上市公司股权激励效果实证研究[J].财会通讯,2015(3):49-51.59.

[3] 刘佑铭.关于上市公司股权激励效应的实证研究[J].华南师范大学学报(社会科学版),2012(3):109-114.164.

[4] 陈菡.股权激励与管理层行为选择——基于苏泊尔“去家族化”传承背景的分析[J].财会通讯,2020(19):3-8.

[5] 夏云燕.家族企业“去家族化”前后股权激励对绩效的影响研究[D].江西师范大学,2020.

[6] 杜家玮.苏泊尔股权激励有效性研究[D].西北师范大学,2020.

关注SCI论文创作发表,寻求SCI论文修改润色、SCI论文代发表等服务支撑,请锁定SCI论文网!

文章出自SCI论文网转载请注明出处:https://www.lunwensci.com/guanlilunwen/62915.html