SCI论文(www.lunwensci.com)

摘 要:为了有效地将股东利益、公司利益和核心团队个 人利益结合在一起,绝大多数拟上市公司会在上市前实施 股权激励。在实践中,因股权激励方案条款多样化、设计 目的差异化、拟上市公司股份公允价值难以计量的特点, 发行上市审核部门、中介机构及拟上市公司对股份支付的 处理方式有一定的灵活性。本文通过对财政部会计司发布 《股份支付准则应用案例》发布前后,科创板上市审核阶 段反馈回复案例进行对比分析,为科创板拟上市公司股份 支付处理方式提供借鉴和参考。

关键词:科创板,拟上市公司,股权激励

一、研究背景

为了有效地将股东利益、公司利益和核心团队个 人利益结合在一起,绝大多数科创板拟上市公司会在 上市前实施股权激励,提高核心团队积极性,提升公 司的人才优势。股权激励方案的设计通常会决定股份 支付的会计处理方式,进而影响企业财务报表。然而 在实践中,因股权激励方案条款多样化、设计目的差 异化、拟上市公司股份公允价值难以计量的特点,发 行上市审核部门、中介机构及拟上市公司对企业会计 准则有着不同理解和判断,股份支付的处理方式有一定 的灵活性。科创板为我国率先实施注册制的板块,定位 于支持“硬科技”企业上市融资,而高端人才正是“硬 科技”企业持续发展的动力。科创板在股权激励对象范 围及激励计划占公司股本总额的比例方面,也制定了较 主板更宽松的规则,研究科创板案例具有代表性。本文 通过对财政部会计司发布《股份支付准则应用案例》发 布前后,科创板上市审核阶段反馈回复案例进行对比分 析,为拟上市公司股份支付处理方式提供参考及建议。

二、法规分析

根据我国财政部2015年2月发布的《企业会计准则第11号——股份支付》(以下简称“《股份支付准 则》”)规定:股份支付,是指企业为获取职工和其 他方提供服务而授予权益工具或者承担以权益工具为 基础确定的负债的交易。授予后立即可行权的换取职 工服务的以权益结算的股份支付,应当在授予日按照 权益工具的公允价值计入相关成本或费用,相应增加 资本公积。完成等待期内的服务或达到规定业绩条件 才可行权的换取职工服务的以权益结算的股份支付, 在等待期内的每个资产负债表日,应当以对可行权权 益工具数量的最佳估计为基础,按照权益工具授予日 的公允价值,将当期取得的服务计入相关成本或费用 和资本公积。

我国证监会在总结发行监管实践的基础上,发布 《首发业务若干问题解答》(2020年6月修订),其中 指出:发行人报告期内为获取职工和其他方提供服务而 授予股份的交易,在编制申报会计报表时,应按照《企 业会计准则第11号——股份支付》相关规定进行处理; 并明确了具体使用情形、公允价值确定方法、计量方式 及首发上市文件中披露与中介机构核查要求。

2021年5月, 财政部会计司发布《股份支付准则应 用案例》(以下简称“《准则应用案例》”),分别 为:实际控制人受让股份是否构成新的股份支付、授 予日的确定、授予限制性股票、“大股东兜底式”股 权激励计划和以首次公开募股成功为可行权条件,为 股份支付准则应用提供了案例指导。

三、案例分析

自财政部会计司《准则应用案例》发布以来至 2022年9月底,共有63家科创板审核企业在反馈回复 中援引《准则应用案例》作为股份支付计算及确认合 理的依据。其中《股份支付准则应用案例—— 以首次 公开募股成功为可行权条件》,改变了实践中对可行 权条件的理解。传统理解的可行权条件为明确、易于 执行的,服务期限条件通常指员工完成特定年限的服 务,业绩条件通常指公司达到特定的股价水平、财务或经营指标。而从该案例可以看出,判断可行权条件 应当基于实质重于形式的原则,员工须服务至公司成 功完成首次公开募股(IPO),否则其持有的股份将以 原认购价回售给实际控制人,应当认为员工须完成规 定的服务期限方可从股权激励计划中获益,这属于可 行权条件中的服务期限条件;而公司成功完成IPO属于 可行权条件中业绩条件的非市场条件,该规定视为隐 含了可行权条件。对方案条款理解和判断的变化,导 致数家在审企业对前期会计处理进行了差错更正。

(一)股权激励方案对比

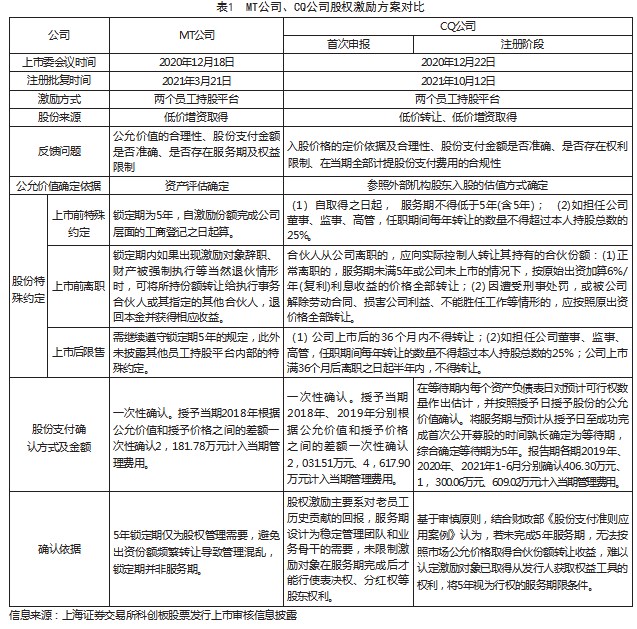

为了直观比较《准则应用案例》对科创板首发上 市审核态度的指导意义及影响,本文选取科创板股票上市委员会(以下简称“科创板上市委”或“上市 委”)会议时间相近、注册批复时间在《准则应用案 例》前后的两家上市公司MT公司、CQ公司股权激励方 案及对股份支付的处理方式做对比(见表1)。

通过上述案例可以看出, MT和CQ两公司的股权激 励计划既有相同点也有不同点,具体如下:

1.相同点

(1)激励方式相同,激励对象均通过持有员工持 股平台合伙份额间接持有公司股份;(2)股份来源相 似,均有员工持股平台通过低价增资方式取得公司股 份;(3)上市前离职的退出方式相同,均需将合伙份 额转让给合伙协议约定的主体;(4)上市前均需维持一定的股权稳定性和管理团队稳定性;(5)反馈关注 问题相似,均关注公允价值的计量、是否准确确认股 份支付金额、激励股份是否存在特殊权利限制;(6) 审核阶段均采用授予当期一次性确认股份支付费用的 确认方式。

2.不同点

(1)公允价值的确定依据不同,MT公司以资产 评估价值作为公允价值, CQ公司参考外部机构股东入 股价格的估值方式确定公允价值;(2)维持股权稳定 性的方式不同,MT公司采取约定股份锁定期的方式, CQ公司采取约定服务期的方式;(3)上市前离职的 退出价格不同,MT公司未具体披露份额转让获得相应 收益的收益计算方式; CQ公司明确份额转让的收益按 照6%/年(复利)计算;(4)在注册阶段,CQ公司调 整为在等待期内每个资产负债表日对预计可行权数量 作出估计,并按照授予日授予股份的公允价值确认, 对前期处理进行了会计差错更正。

(二)股份支付的可行权日分析

股份支付的确认方式主要通过判断授予后是否可 立即行权进行确定,根据《股份支付准则》,可行权日指可行权条件得到满足、职工和其他方具有从企业 取得权益工具或现金的权利的日期;可行权条件包括 规定服务期间和规定业绩等。

在实践中,对可行权日存在不同理解。一种观点 认为,取得激励股份时点即视为可行权日,通常以股 份交割日或完成工商登记日为准;而《准则应用案 例》中以首次公开募股成功为可行权条件的案例则 认为,激励对象除表决、知情、收益分配等股东权利 外,还应当自由享有股份的处置收益方视为可行权。 若激励方案约定激励对象在上市前处置股份仅能收回 成本及少量利息,交易对价显失公允,激励对象无法 自由享有股份处置收益,应当认为激励方案隐含服务 期限条件。

基于上述第二种观点,通过MT公司的案例可以看 出,虽然其未披露上市前离职退出价格的收益计算方 式,但报告期内曾发生一名员工在取得股份不满一年 后即以平价转让合伙份额退出持股平台,该员工未能享受股份处置收益。同时也应当注意到,拟上市公司 的自然人股东按照公允价格寻求受让方存在一定现实 困难,由于拟上市公司股份不存在公开市场价格,流 动性较差,转让便利程度低。因此,激励对象按照公 允价格转让且自由享有股份处置收益,在客观上存在 实际困难。反观CQ公司采用一次性确认股份支付方式 通过科创板上市委会议,却在注册阶段更正为分期摊 销,一定程度上反映了审核态度的变化。

四、相关建议

实务中对股权激励方案不同的理解和判断将导致 不同的确认方式,审核态度也处于动态变化之中。对 于拟上市公司来说,在股权激励方案制定过程中,应 从激励目的出发起草相应条款。如果股权激励目的是 奖励激励对象历史上已为公司提供的服务,条款的解 释可以核心围绕团队稳定性进行阐述,股份支付费用 一次性确认,计入非经常性损益;如果股权激励是为 了获取激励对象上市前的服务,条款的解释可以围绕 以上市为行权条件进行阐述,股份支付费用在等待期 内分摊,计入经常性损益。建议拟上市公司在股权激 励方案设计时,协调各方中介机构进行考虑和权衡, 既能达到激励效果,有效地将股东利益、公司利益和 核心团队个人利益相结合;又能实现合理约束措施, 维持公司股权结构及核心团队稳定;还能符合审核部 门对股权激励的审核关注重点和要求,充分考虑股份 支付确认方式及对财务报表的影响。此外,笔者建议 会计主管部门、证券发行审核部门对股份支付中可行 权条件的规定进一步明确和细化,明确信息披露要 求,以便统一对股权激励方案的理解和判断,提高拟 上市公司信息披露质量。

参考文献

[1] 企业会计准则第11号—— 股份支付[J].财会月刊,2006(13):19.

[2] 赵卫国.企业IPO申报中的股份支付认定问题探讨[J].企业改革与管理,2021(13):48-49.

[3] 缪志坚,倪侃侃.IPO企业通过员工持股平台实施股权激励的若干会计问题[J].财务与会计,2021(01):58-60.63.

关注SCI论文创作发表,寻求SCI论文修改润色、SCI论文代发表等服务支撑,请锁定SCI论文网!

文章出自SCI论文网转载请注明出处:https://www.lunwensci.com/guanlilunwen/57027.html